Renault vs Mercedes : comment gagner sans le luxe

Executive Summary

Contexte

Le marché automobile mondial est en forte transformation : accélération de l’électrification, pression sur le pouvoir d’achat, concurrence accrue des marques chinoises et segmentation croissante entre véhicules premium et mass market. Les constructeurs premium traditionnels, dont Mercedes-Benz, font face à des ralentissements significatifs dans certains marchés clés (notamment en Chine) tandis que les modèles généralistes continuent de bien se vendre.

Situation du marché aujourd’hui

- En Europe, les ventes de véhicules électriques (BEV) continuent d’augmenter fortement et représentent désormais une part significative des immatriculations (+18,3 % de BEV en 2025). (Reddit)

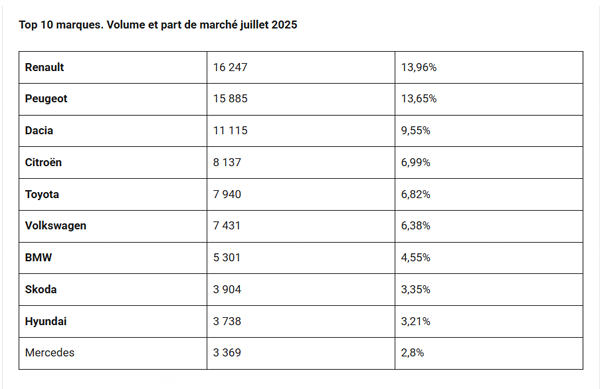

- Sur le marché français, Renault occupe fréquemment la première place en parts de marché global, devançant des marques concurrentes généralistes et premium (y compris Mercedes) dans plusieurs mois de 2025. (Le Blog Auto)

- Mercedes apparaît nettement plus bas dans les parts de marché françaises (~3 %) que Renault (~16–19 % selon les mois).

Performance actuelle de Renault

- Renault a maintenu une croissance des ventes mondiales malgré un contexte difficile pour l’industrie, avec près de 808 413 unités vendues au premier semestre 2025, en croissance vs 2024 hors Europe. (Renault Media Suisse)

- En France, Renault se positionne durablement en tête de classement par marque sur plusieurs mois en 2025 (à la fois en volume et part dans le top 10).

- La montée des modèles électriques accessibles comme la Renault 5 E-Tech contribue à dynamiser la marque sur un segment de marché porteur. (Renault Media)

- Une part importante des immatriculations de Renault sont désormais électrifiées ou hybrides, indiquant un progrès sur la transition énergétique sans surpayer.

Faiblesses structurelles de Mercedes

- Le positionnement premium/luxe de Mercedes la rend plus sensible aux cycles économiques et aux marchés extérieurs (comme la Chine, où la demande pour véhicules haut de gamme a récemment chuté). (AP News)

- Les volumes relatifs de Mercedes restent nettement inférieurs à ceux des marques généralistes sur plusieurs marchés européens clés en 2025.

Le mythe du « premium obligatoire »

Pourquoi le luxe n’est ni nécessaire ni optimal

L’idée reçue selon laquelle il faut devenir une marque de luxe pour dominer le marché est erronée. L’expérience de l’industrie automobile montre que les marques généralistes peuvent atteindre une domination industrielle supérieure, sans viser le prestige.

Différence entre marques premium et généralistes

1. Marques premium (Mercedes, BMW, Audi) :

- Vendent des voitures très chères, souvent réservées à une clientèle aisée.

- Les volumes sont relativement faibles (par exemple, Mercedes vend environ 2,2 millions de voitures par an dans le monde).

- Les marges par voiture sont élevées, mais les ventes dépendent fortement de l’économie : si les clients réduisent leurs achats, les volumes baissent rapidement.

- Les coûts fixes sont élevés : construire et maintenir des usines et des modèles premium coûte beaucoup, et il est difficile de produire à bas prix sans nuire à l’image de la marque.

2. Marques généralistes (Toyota, Renault, Volkswagen) :

- Vendent des voitures accessibles au plus grand nombre.

- Les volumes sont beaucoup plus élevés (Toyota vend ~10 millions de voitures par an).

- Les marges par véhicule sont plus faibles, mais le volume compense, ce qui rend le modèle rentable.

- Ces marques peuvent adapter rapidement leurs modèles et leurs prix, et donc répondre aux besoins du marché plus efficacement.

La stratégie premium maximise le prestige et l’image, mais pas forcément la domination industrielle ou la résilience aux crises.

Limites structurelles du modèle Mercedes

- Vente limitée par le prix : la plupart des clients ne peuvent pas se permettre d’acheter un véhicule premium.

- Sensibilité aux crises : Mercedes souffre plus lors des ralentissements économiques ou des crises géopolitiques.

- Flexibilité réduite : réduire les prix ou augmenter rapidement les volumes est difficile sans nuire à l’image de luxe.

- Transition électrique coûteuse : les véhicules électriques Mercedes (ligne EQ) sont très chers, donc l’adoption par le grand public est lente.

Le luxe impose des contraintes structurelles qui limitent la domination industrielle.

L’exemple de Toyota

Toyota prouve qu’on peut dominer le marché mondial sans être premium :

- Leader mondial en volumes depuis plusieurs années.

- Forte rentabilité grâce à des voitures fiables, simples et standardisées.

- Adoption massive sur tous les marchés, car les voitures sont abordables et économiques à l’usage (coût total de possession faible).

Le succès industriel repose sur volume, standardisation et fiabilité, pas sur le luxe ou le prestige.

Diagnostic Renault aujourd’hui

Forces réelles, pas seulement perçues

Renault ne part pas d’une feuille blanche : malgré un marché français en baisse, les données d’immatriculations démontrent une performance solide, avec une forte demande pour ses modèles. Cela montre que la marque conserve une base clients importante et une capacité à performer même dans un contexte difficile.

ADN historique : accessibilité et pragmatisme

- Renault a historiquement construit son succès sur des voitures accessibles, polyvalentes et pragmatiques : citadines, compactes et SUV compacts bien adaptés aux besoins urbains et péri‑urbains.

- Ce positionnement se reflète dans le classement des ventes en France, où plusieurs modèles Renault sont bien placés même dans un marché globalement en contraction.

- En juillet 2025, Renault arrive en tête parmi les marques automobiles en France (≈13,96 % de parts de marché), devant des concurrents historiques comme Peugeot et Toyota ; Mercedes, quant à elle, n’y représente qu’environ 2,8 % des immatriculations mensuelles.

Position coûts, plateformes et empreinte géographique

- Part de marché forte malgré un marché en baisse : dans un marché français en recul (≈‑7,7 % en juillet 2025), Renault limite le déclin de ses ventes et maintient une position dominante par rapport à plusieurs concurrents.

- Présence produit dans les top ventes : la Renault Clio V figure régulièrement au sommet des ventes modèles, ce qui prouve l’attractivité du produit auprès des consommateurs français.

- Technologies électriques et hybrides accessibles : des modèles comme la Renault 5 E‑Tech performent dans les immatriculations électriques, indiquant l’acceptation du public pour une offre électrifiée abordable.

La combinaison de plates‑formes partagées et de coûts maîtrisés permet à Renault d’offrir des véhicules compétitifs tout en conservant une base industrielle flexible qui couvre plusieurs segments et marchés.

Avantages structurels sous-exploités

- Leadership dans certains segments urbains et B‑C : les performances en France montrent que Renault a encore une forte traction sur les segments de volume, une position qu’elle pourrait monétiser encore davantage à l’international.

- Capacité à créer des modèles attrayants à un bon rapport qualité‑prix, comme l’atteste la popularité de la Clio et la montée de la Renault 5 E‑Tech dans le segment électrique accessible.

Ces avantages sont sous‑exploités à l’échelle mondiale, notamment en termes de notoriété et de positionnement produit, ce qui laisse une marge de progression significative.

Points de fragilité à adresser

- Complexité du portefeuille de produits : une grande variété de modèles sans hiérarchie claire peut diluer la proposition de valeur et augmenter les coûts logistiques et industriels.

- Perception de marque mitigée : malgré de bonnes ventes, Renault reste souvent perçue comme « grand public » plutôt que comme une marque innovante, même si la performance commerciale contredit cette perception.

- Dispersion stratégique : lorsque l’on compare la performance homogène en France à d’autres marchés internationaux, l’efficacité et la reconnaissance produit ne sont pas encore uniformes à l’échelle mondiale.

Renault possède déjà une base de performance tangible, notamment en France où elle rivalise avec les principaux constructeurs généralistes et dépasse largement plusieurs marques premium dans les immatriculations. Cela valide que l’entreprise dispose d’au moins 70 % des prérequis stratégiques pour viser une domination plus large : forte acceptation par les clients, capacité industrielle adaptée, et offre produit compétitive – même dans un marché en contraction.

Où Mercedes est vulnérable

Faiblesses d’un leader premium dans un monde post-croissance

Mercedes est la première marque automobile au monde, avec plus de 135 ans d’histoire et une image de prestige légendaire. Son héritage lui confère une crédibilité unique et une notoriété inégalée.

Cependant, ce leadership historique ne garantit pas la domination industrielle sur tous les segments, en particulier sur le marché des véhicules accessibles.

Dépendance au haut de gamme

- Mercedes vend principalement des véhicules très chers et luxueux, destinés à une clientèle aisée.

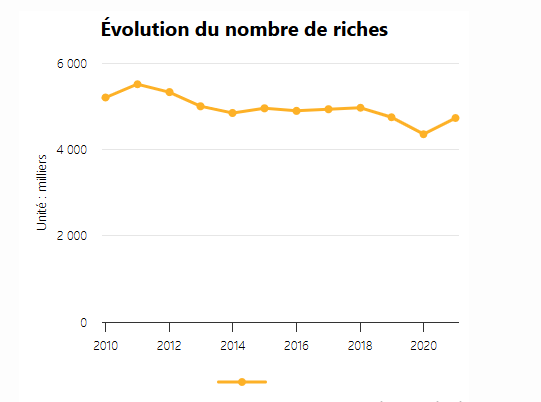

- En France, moins de 8 % de la population est considérée comme riche (revenu mensuel >3 860 € pour une personne seule), ce qui limite le nombre de clients potentiels pour des voitures premium. (inegalites.fr, 2024)

- Au niveau mondial, le nombre de millionnaires atteint environ 58–60 millions de personnes, soit moins de 1,5 % de la population adulte mondiale. (electroiq.com, 2025)

- Même si le nombre de riches augmente chaque année, cette clientèle reste très limitée comparée à la majorité des consommateurs accessibles, qui constitue le marché naturel de Renault et des marques généralistes.

- La majorité de la population mondiale n’a pas les moyens d’acheter des véhicules premium, ce qui contraint Mercedes sur les volumes et les parts de marché.

- À l’inverse, Renault, en restant accessible et pragmatique, peut séduire des millions de clients supplémentaires, sur tous les marchés où la classe moyenne est majoritaire.

Même si Mercedes bénéficie de prestige et d’un héritage historique, sa clientèle potentielle est structurellement limitée, tant en France qu’à l’international.

Sensibilité aux cycles économiques

- Les ventes premium sont fortement impactées par les crises économiques, les hausses de prix ou l’incertitude géopolitique.

- En période de ralentissement, la demande pour les véhicules Mercedes chute plus rapidement que celle des véhicules généralistes.

- Cette sensibilité réduit la résilience de Mercedes dans un marché postcroissance.

Coûts fixes élevés

- Produire des véhicules premium nécessite usines sophistiquées, matériaux coûteux et technologies complexes.

- Les coûts fixes élevés signifient que chaque véhicule doit être vendu cher pour rester rentable, ce qui limite la flexibilité pour développer des modèles plus accessibles.

Descendre en gamme : possible tactiquement, difficile stratégiquement

- Mercedes-Benz a déjà tenté de toucher un public plus large avec des modèles plus accessibles, notamment la Classe A.

- La Classe A permet effectivement à Mercedes de concurrencer partiellement les marques généralistes sur l’entrée de gamme premium, y compris Renault, en particulier auprès de clients jeunes ou aspirant au statut premium.

Cependant, cette stratégie présente des limites structurelles :

- Prix toujours significativement plus élevé qu’un véhicule Renault équivalent, ce qui limite les volumes réels.

- Marges plus faibles que sur le cœur de gamme Mercedes, ce qui réduit l’intérêt économique à grande échelle.

- Complexité industrielle accrue : produire un modèle plus accessible tout en respectant les standards premium augmente les coûts.

- Risque de dilution de marque : plus Mercedes descend en gamme, plus elle fragilise la perception d’exclusivité qui fonde sa valeur sur le haut de gamme.

En pratique, la Classe A fonctionne comme un produit d’appel :

- utile pour élargir la base clients,

- insuffisant pour soutenir une stratégie de domination par les volumes,

- incapable de devenir un pilier industriel équivalent à ce que représente une Clio ou une Mégane pour Renault.

Mercedes peut descendre ponctuellement en gamme, comme avec la Classe A, mais ne peut pas rivaliser durablement avec Renault sur l’affordable sans :

- comprimer ses marges,

- accroître sa complexité,

- et affaiblir son positionnement premium.

Là où Renault peut faire de l’accessible son cœur de modèle économique, Mercedes ne peut en faire qu’un compromis tactique.

Le champ de bataille réel (2026-2040)

Où se jouera la domination automobile

Si dépasser Mercedes était simplement une question de marque, de design ou de technologie, cela ferait longtemps que l’équation serait résolue.

En réalité, la domination automobile sur 2026–2040 se jouera sur des facteurs structurels profonds, confirmés par les analyses récentes sur l’industrie européenne et mondiale . (McKinsey : a-new-era-an-action-plan-for-the-european-automotiveindustry)

L’électrique de masse, pas le luxe électrique

Le rapport de McKinsey souligne que la transition électrique est avant tout un problème d’industrialisation et de coûts, non de désir client :

- En Europe, les véhicules électriques restent en moyenne 20 à 30 % plus chers que leurs équivalents thermiques.

- L’adoption à grande échelle dépendra de réductions de coûts de 20 à 50 %, rendues possibles uniquement par :

- des volumes élevés,

- des plateformes standardisées,

- et une simplification radicale des véhicules .

Dans ce contexte :

- Les EV premium restent des produits de vitrine et d’image.

- La vraie bataille industrielle se joue sur des véhicules électriques “suffisamment bons”, accessibles, produits en masse.

le leader de l’EV ne sera pas celui qui fait le véhicule le plus sophistiqué, mais celui qui maîtrise le coût unitaire à grande échelle.

Urbanisation et marchés émergents : le centre de gravité du marché

Le rapport identifie un déplacement clair de la croissance :

- vers les zones urbaines,

- vers les marchés émergents,

- et vers des consommateurs hautement sensibles au prix et au coût d’usage.

Ces marchés privilégient :

- des véhicules compacts,

- robustes,

- simples à entretenir,

- compatibles avec des infrastructures contraintes.

Les véhicules premium, plus chers et plus complexes, sont structurellement désavantagés dans ces contextes.

À l’inverse, les constructeurs capables de proposer des véhicules accessibles et robustes peuvent y bâtir des volumes durables.

Le coût total de possession (TCO) devient le critère décisif

Le rapport met en évidence un point clé souvent sous-estimé :

- le parc automobile européen vieillit (≈13 ans),

- les consommateurs reportent l’achat non par manque d’envie, mais par contrainte économique.

Le TCO (prix d’achat + énergie + entretien + fiabilité + valeur résiduelle) devient le vrai critère de décision.

Conséquence directe :

- les véhicules trop complexes, suréquipés ou premium sont pénalisés,

- la valeur se déplace du statut vers l’efficacité économique sur 10–15 ans.

Fiabilité, durabilité et simplicité : le véritable avantage compétitif

Le rapport insiste sur la nécessité de :

- réduire la complexité produit,

- standardiser les composants,

- éliminer les fonctionnalités à faible valeur client,

- privilégier des architectures robustes et éprouvées.

C’est exactement ce qui explique la robustesse historique de Toyota :

- Toyota a bâti sa domination sur des véhicules extrêmement fiables et durables,

- au point que certains modèles avaient une durée de vie si longue que le renouvellement du parc en était ralenti — un paradoxe industriel bien connu.

À l’inverse, les marques premium comme Mercedes-Benz reposent davantage sur :

- la sophistication,

- la différenciation statutaire,

- et le renouvellement par l’image.

Les analyses sectorielles convergent vers une même conclusion : entre 2026 et 2040, la domination automobile reposera sur des critères « normaux » — accessibilité, volumes, coût total de possession, fiabilité et simplicité industrielle.

Le futur de l’automobile n’est pas statutaire.

Il est industriel, économique et pragmatique.

Le modèle cible : « Affordable Leadership »

Ce que Renault doit devenir

L’ambition n’est pas de devenir une alternative au premium, ni une marque low cost.

L’enjeu pour Renault est plus exigeant : devenir la référence mondiale de la voiture juste, celle qui répond précisément aux besoins réels du plus grand nombre, de manière fiable, durable et économiquement soutenable.

« La voiture juste, pour le plus grand nombre »

Le modèle cible repose sur une proposition simple et puissante :

- une voiture ni sur-équipée, ni sous-équipée,

- conçue pour l’usage réel (urbain, péri-urbain, quotidien),

- accessible à la classe moyenne mondiale.

La « voiture juste » :

- maximise la valeur d’usage,

- minimise le coût total de possession,

- évite les choix technologiques coûteux à faible valeur client.

L’objectif n’est pas de surprendre, mais de satisfaire durablement.

Technologie utile vs technologie démonstrative

Le modèle « Affordable Leadership » implique un choix clair :

- prioriser la technologie utile,

- renoncer à la technologie démonstrative.

Technologie utile

- améliore réellement la sécurité, la fiabilité ou le coût d’usage,

- est compréhensible par le client,

- reste robuste sur 10–15 ans.

Technologie démonstrative

- valorise l’image ou la fiche technique,

- augmente la complexité et les coûts,

- dégrade le TCO sans bénéfice proportionnel.

Le leadership ne vient pas de la sophistication maximale, mais de la pertinence technologique.

Standardisation intelligente

La domination industrielle repose sur la capacité à :

- partager plateformes, composants et architectures,

- réduire drastiquement la variété non essentielle,

- accélérer le time-to-market.

Mais il ne s’agit pas d’une standardisation rigide :

- elle doit être invisible pour le client,

- et laisser de la place à l’identité design, à l’ergonomie et à l’expérience.

La standardisation est un levier industriel, pas un appauvrissement produit.

La simplicité comme avantage concurrentiel

Dans un monde automobile de plus en plus complexe, la simplicité devient un différenciateur stratégique :

- véhicules plus faciles à produire,

- plus faciles à entretenir,

- plus faciles à réparer,

- plus fiables dans le temps.

La simplicité :

- réduit les coûts,

- augmente la robustesse,

- renforce la confiance client.

Là où d’autres complexifient pour se distinguer, Renault peut simplifier pour dominer.

Le modèle « Affordable Leadership » ne vise pas à faire de Renault une exception visible, mais une référence implicite.

La marque que l’on choisit non pas pour se distinguer,

mais parce qu’elle est devenue le standard rationnel du marché.

Cinq leviers stratégiques pour dépasser Mercedes

Des leviers actionnables, mesurables et hiérarchisés

Dépasser Mercedes-Benz ne repose pas sur un coup stratégique unique, mais sur l’activation cohérente de leviers industriels que le premium ne peut pas exploiter sans se pénaliser.

Ces leviers sont précisément ceux sur lesquels Renault dispose d’un avantage structurel.

1 – Domination des segments B–C électriques

Pourquoi c’est clé

- Les segments B–C représentent le cœur des volumes mondiaux.

- L’électrique de masse se jouera prioritairement sur ces segments, pas sur le haut de gamme.

Ce que Renault doit faire

-

Concentrer l’innovation et les investissements EV sur :

- citadines,

- compactes,

- SUV compacts électriques accessibles.

- Renoncer volontairement à l’EV premium démonstratif.

Indicateurs mesurables

- Part de marché EV B–C en Europe et marchés émergents.

- Coût batterie par véhicule (< seuil marché).

Mercedes ne peut pas dominer ce segment sans diluer ses marges et son image.

2 – Réduction drastique de la complexité produit

Pourquoi c’est clé

- La complexité détruit la compétitivité coût, la fiabilité et la vitesse.

- Le premium absorbe la complexité ; le généraliste doit l’éliminer.

Ce que Renault doit faire

-

Réduire drastiquement :

- le nombre de plateformes,

- les variantes moteur,

- les options à faible valeur client.

- Concevoir des véhicules « design-to-value ».

Indicateurs mesurables

- Nombre de variantes par modèle.

- Coût industriel par véhicule.

- Time-to-market.

Mercedes est structurellement incapable de simplifier à ce niveau sans remettre en cause son ADN.

3 – Obsession fiabilité & longévité

Pourquoi c’est clé

- Dans un monde post-croissance, la confiance long terme devient centrale.

- La fiabilité est un avantage cumulatif, pas un argument marketing.

Ce que Renault doit faire

-

Concevoir des véhicules :

- robustes sur 10–15 ans,

- réparables,

- tolérants à l’usage réel.

- Intégrer la fiabilité comme KPI stratégique, pas comme variable secondaire.

Indicateurs mesurables

- Taux de panne à 5 / 10 ans.

- Coût moyen d’entretien.

- Valeur résiduelle.

Mercedes privilégie la sophistication ;

Renault peut gagner par la confiance durable.

4 – Avantage coûts industriel structurel

Pourquoi c’est clé

- L’affordable ne se gagne pas par la remise, mais par la structure de coûts.

- L’avantage coût est invisible mais décisif.

Ce que Renault doit faire

-

Exploiter pleinement :

- plateformes communes,

- achats massifiés,

- empreinte industrielle optimisée.

- Maintenir un coût unitaire structurellement inférieur au premium.

Indicateurs mesurables

- Coût par véhicule vs benchmark.

- Marge opérationnelle sur véhicules accessibles.

- Sensibilité aux cycles économiques.

Mercedes ne peut pas s’aligner sans érosion de rentabilité.

5 – Expansion ciblée sur les marchés non-premium à fort volume

Pourquoi c’est clé

- La croissance automobile mondiale se situe hors du premium.

- Les marchés émergents et urbains sont volume-driven, pas image-driven.

Ce que Renault doit faire

-

Prioriser les marchés :

- à forte classe moyenne,

- à infrastructures contraintes,

- à forte sensibilité TCO.

- Adapter les produits, sans les sur-spécifier.

Indicateurs mesurables

- Parts de marché hors Europe premium.

- Profitabilité locale.

- Volume par modèle standardisé.

Mercedes est structurellement limité sur ces marchés.

Ces cinq leviers ne sont pas simplement des choix stratégiques — ils forment un système cohérent.

Renault peut les activer simultanément.

Mercedes ne le peut pas sans se pénaliser économiquement, industriellement ou symboliquement.

Impacts chiffrés – scénarios stratégiques

Ce que gagne concrètement Renault

L’objectif n’est pas de prédire l’avenir avec précision, mais de comparer trois trajectoires crédibles et leurs impacts industriels, financiers et stratégiques à horizon 2035–2040.

Option A – Statu quo (inertiel)

Hypothèse

- Renault poursuit la trajectoire actuelle.

- Amélioration incrémentale des produits.

- Pas de choix clair entre Affordable Leadership et montée en gamme premium.

Impacts estimés

-

Volumes mondiaux :

➝ Stagnation ou légère croissance (≈ +0–1 % / an). -

Marge opérationnelle :

➝ Stable mais contrainte (≈ 5–6 %), très sensible aux cycles. -

Résilience en crise :

➝ Moyenne : dépendance à l’Europe, arbitrages prix difficiles. -

Positionnement long terme :

➝ Marque solide mais non dominante, vulnérable face aux acteurs à bas coûts et aux géants asiatiques.

Lecture stratégique

Renault reste respecté, mais remplaçable.

Option B – Premium partiel (hybride)

Hypothèse

- Montée en gamme sélective.

- Recherche de marges via l’image, le design et la technologie démonstrative.

- Concurrence indirecte avec Mercedes-Benz et BMW sur certains segments.

Impacts estimés

-

Volumes mondiaux :

➝ Pression à la baisse (≈ –1 à –2 % / an) sur les segments cœur. -

Marge opérationnelle :

➝ Potentiellement plus élevée à court terme (≈ 6–7 %), mais instable. -

Résilience en crise :

➝ Faible : exposition accrue aux cycles économiques et au financement. -

Positionnement long terme :

➝ Position floue, ni premium légitime ni généraliste dominant.

Lecture stratégique

Stratégie risquée, déjà tentée historiquement par de nombreux constructeurs, avec peu de succès durable.

Option C – Affordable Leadership

Hypothèse

- Choix clair et assumé : leadership sur l’automobile accessible, électrique et fiable.

- Activation coordonnée des 5 leviers.

- Discipline forte sur la simplicité et la standardisation.

Impacts estimés

-

Volumes mondiaux :

➝ Croissance structurelle (+3 à +5 % / an), tirée par les EV B–C, les usages urbains et les marchés non-premium.

-

Marge opérationnelle :

➝ Marges unitaires modérées mais robustes (≈ 6–8 %), soutenues par le volume et les coûts maîtrisés. -

Résilience en période de crise :

➝ Élevée : base clients large, TCO attractif, arbitrage favorable en période de contrainte. -

Positionnement long terme :

➝ Renault devient la référence mondiale de la voiture « juste », standard de comparaison du marché.

Lecture stratégique

Renault passe :

- de marque performante

- à leader industriel structurel.

Conclusion

Dépasser Mercedes-Benz ne consiste pas à l’imiter, ni à contester son prestige, son héritage ou son excellence sur le premium.

Ce serait une erreur stratégique.

L’analyse montre que :

- le marché automobile entre dans une ère post-croissance,

- la valeur se déplace du statut vers le coût total de possession, la fiabilité et l’accessibilité,

- la domination future se jouera sur des critères industriels, non symboliques.

Dans ce contexte, Renault dispose déjà de l’essentiel :

- un ADN généraliste légitime,

- une capacité industrielle éprouvée,

- une crédibilité sur l’électrique accessible,

- et une base clients large et résiliente.

Le choix stratégique est donc clair :

- Le statu quo mène à une performance correcte mais sans leadership.

- La montée en gamme partielle expose Renault à une concurrence asymétrique et instable.

- L’Affordable Leadership permet à Renault de jouer un jeu que le premium ne peut pas gagner.

Ce modèle ne vise pas à faire de Renault une exception visible, mais à en faire la référence implicite du marché :

- la voiture « juste »,

- le standard rationnel,

- le point de comparaison.

Le futur de l’automobile ne sera pas dominé par la marque la plus statutaire, mais par celle qui répond le mieux, durablement, aux besoins du plus grand nombre.

Renault a l’opportunité de devenir cette référence.

📄 Télécharger le PDF